3Dが東北新社に買収提案を行う理由とは?

2024年7月24日、シンガポールのアクティビストファンドである3D Investment Partners(以下、3D)が、映像制作の事業等を手掛ける東北新社(証券コード:2329)に対して買収提案を行っていることが東北新社により公表されました。

アクティビストによる株主提案や、株式の一部取得を目的としたTOB等の事例は複数ありますが、アクティビスト自身による買収提案は少なく、珍しい部類に入ると言えます。本記事では、なぜ3Dが東北新社に買収提案を行うに至ったのか、今後はどうなると考えられるのかといった点についてまとめていきたいと思います。

目次

1経緯の整理

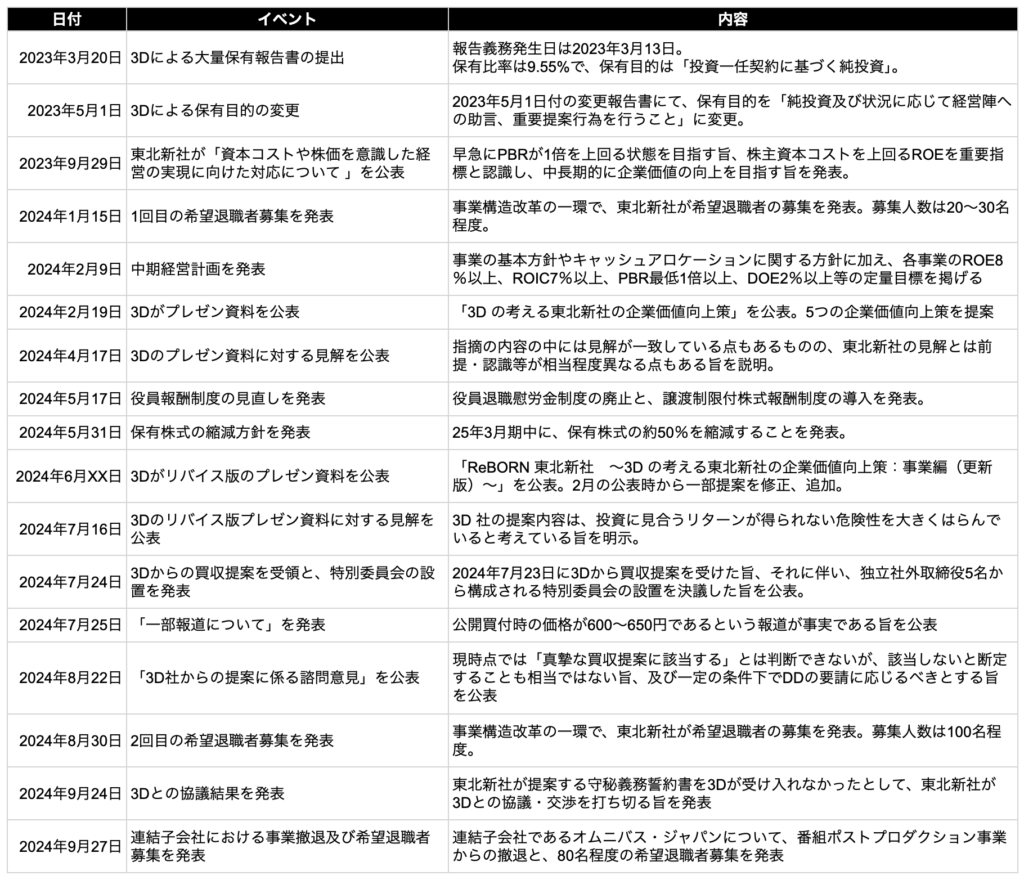

本題に入る前に、本件の執筆現在までの経緯を簡単にまとめておきます。

これまでの経緯を簡単にまとめると、以下のとおりになります。

東北新社は、3Dによる大量保有報告書の提出以降、中計の公表や保有株式の縮減方針、役員報酬精度の見直しや希望退職者の募集等、さまざまな施策を講じていることが分かります。

一方で、3Dは一度企業価値向上策を提案してから、更にリバイス版を公表し、加えて買収提案を行うという流れになっています。

興味深いのが、このプレゼンテーション資料において、相当数の紙面を割いて事業戦略の改善提案を行っているという点です。160ページ(リバイス版は141ページ)にもわたるプレゼンテーション資料の中で、かなり具体的な戦略提案が行われています。アクティビストのプレゼン資料でここまで具体的な事業戦略の改善案が明示されているのはかなり珍しいと言えるのではないでしょうか。

ReBORN 東北新社〜3D の考える東北新社の企業価値向上策:事業編(更新版)〜

2023年8月に経済産業省が「企業買収における行動指針」を公表していますが、同指針では、「真摯な買収提案」に対しては、取締役会が「真摯な検討」を行うべきとされています。

そのような中、ここまで具体的な企業価値向上策を公表された上で買収提案を受領したら、東北新社としてもさすがにこれを無下にすることはできず、7月24日のリリースにおいても「真摯な買収提案に該当する可能性があると初期的には考えられる」という結論に至った旨を述べています。

しかし、東北新社はその後の8月22日のリリースで、以下を理由に「現時点では真摯な買収提案に該当すると判断することは相当ではない」という結論に至った旨を説明しています。

- 発行済株式の過半数を保有する支配株主(創業一族)から、保有する東北新社株式を売却する意思がない旨の回答を得ており、「実現可能性が合理的に疑われる場合」に該当すること

- 3Dの掲げる企業価値向上策には、その実効性や実現可能性に疑問があること

- 3Dは、東北新社と同規模の投資対象の発行済株式の全てを取得して経営した事例がなく、経営能力に疑問があること

- 自社が掲げる中期経営計画は概ね計画通りに進捗していること

3Dとしても、過半数を保有する創業一族が売却に応じず買収が不成立となる可能性が高いことや、M&Aのトラックレコードの欠如を指摘される可能性が高いことくらい当然理解していたはずです。では、なぜそのような中で3Dは東北新社に対して買収提案を行ったのでしょうか?

23Dが買収提案を行った理由の考察

2-1そもそもアクティビストが目指すイグジットとは?

アクティビストは、割安に放置されている会社や明らかにガバナンス上問題がある会社を対象に投資した上で、対話を通じて株主還元や事業ポートフォリオの改善、役員の交代等の経営アクションを促すことでバリューアップを図り、リターンを確保することを基本戦略としています。

例えば、豊富な手元資金があり、かつ利益が安定的に出ているにも関わらず株主還元を十分に行っておらず、割安に放置されている会社があったとします。そこにアクティビストが対話を通じて株主還元の実施を働きかけて、実際にその会社が株主還元を実施すると、株価が上昇する可能性が高いと言えるでしょう。

アクティビストからすると、それによる株価上昇がリターンの源泉となるわけです。

しかし、アクティビストにはもう一つの大きなリターンの源泉があります。それが、「M&Aによるイグジット時に付される買収プレミアム」です。

上場企業をTOBにより買収する場合、TOB公表前の株価の約3割以上のプレミアムが付されることが一般的です。そのため、投資先が、PEファンドやストラテジック・バイヤーによるTOBやMBO、自社株TOB等を実施することとなった場合、大きなリターンを享受できる可能性が高まります。

加えて、M&Aによってイグジットすることとなる場合、保有株式を一気に売却することができることから、市場で時間をかけて売却したり、ディスカウントして市場外で売却することと比べても時間的・コスト的な優位性が大きいと言えます。

このことから、アクティビストとしては、第三者もしくは対象会社自身によるTOBによるイグジットを狙うインセンティブが大きいと言えます。そのため、株式を買い増して対象会社の経営陣に強烈なプレッシャーをかけることで、第三者による買収を誘発することがあると言えるのです。

なお、アクティビストの出口戦略については、以下の記事で分かりやすくまとめられているので、ぜひご一読ください。

https://www.torikai.gr.jp/articles/detail/post-27751

今回の3Dによる東北新社の件も、3Dとしては本当に買収を行って数年かけてバリューアップしていくことが目的というよりかは、経営陣に強烈なプレッシャーを与えることでホワイトナイトを誘発することが狙いである可能性も十分にあると言えます。

では、なぜ今回東北新社がターゲットとなったのでしょうか?以降では、この点について簡単に考察していきたいと思います。

2-2買収リスクと上場廃止リスクのジレンマを抱える東北新社

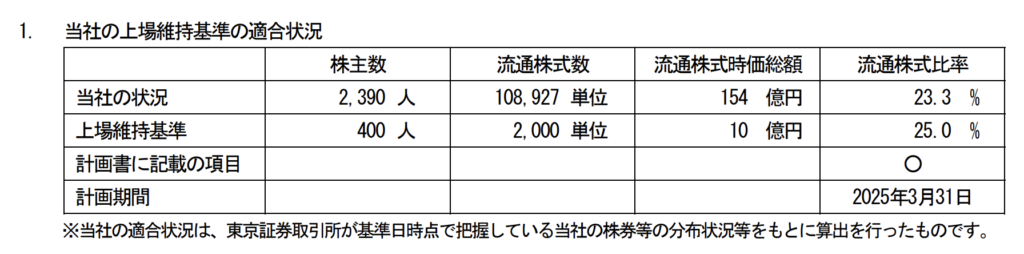

東北新社が2024年5月31日に公表している「上場維持基準の適合に向けた計画」によると、同社は現在、東証スターンダードの上場維持基準を「流通株式比率」の点で充足できていないことが分かります。

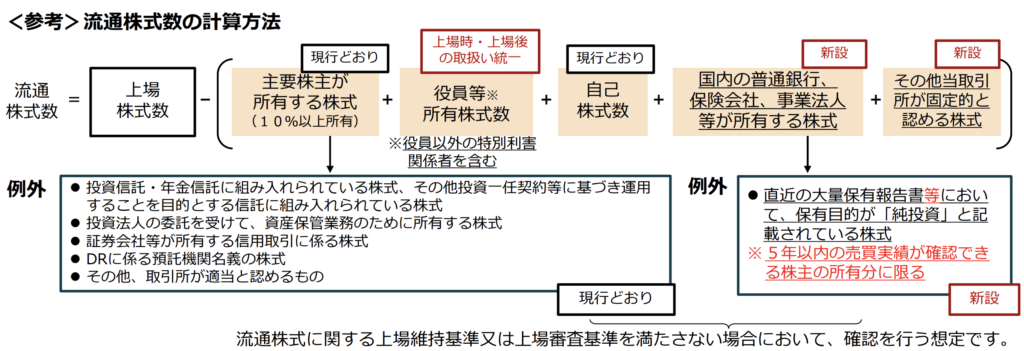

この流通株式比率算定時の「流通株式」は、以下のように定義されています。

東北新社の場合、2024年3月末時点で植村久子氏をはじめとする創業一族が合計54.24%を保有しています。そのような中、「主要株主が所有する株式」にあたる3Dの持分が20%近くまでのぼっていることから、流通株式比率の基準をクリアできなくなっているわけです。

現状、3Dが保有比率を減らしていくことは考えにくく、上場維持基準を充足するためには創業一族が保有する株式の一部を売却していく必要があります。しかし、それを行ってしまうと創業一族の持分が過半数を割れることとなるため、3Dによる買収の実現可能性が高まってしまいます。

一方で、このまま何もしなければ、2026年3月末に改善期間が終了し、監理銘柄・整理銘柄に指定された後に上場廃止となってしまう。創業一族としては、上場廃止になって保有株式の流動性が失われると、株式の売却による換金が困難になるという大きなデメリットが生じるため、基本的には避けたいと思っているのではないでしょうか。

つまり、東北新社は、上場を維持するためには株式を一部売却していく必要があるものの、それを行ってしまうと、3Dをはじめとしたアクティビストによる買収リスクが更に高まってしまうというジレンマを抱えている可能性があると考えられるわけです。

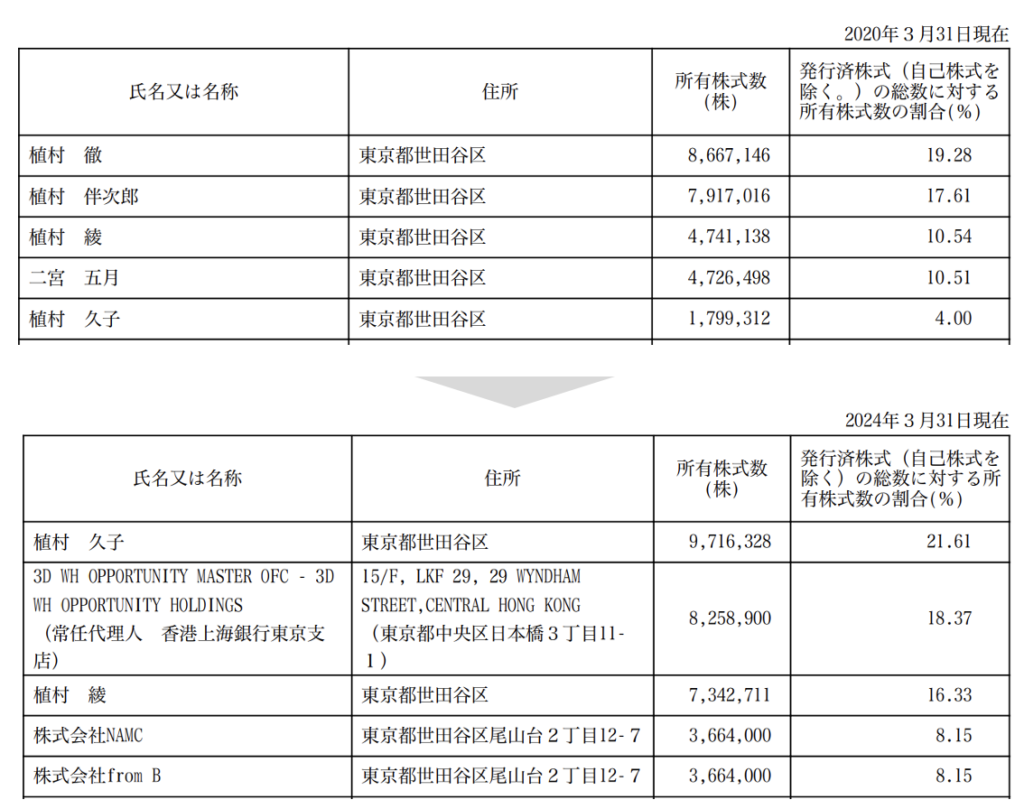

2-3支配株主の経営への関与が薄い点に着目している?

東北新社はもともと、創業者である植村伴次郎氏や、同氏の長男である植村徹氏が、大株主でありながら役員として経営権を握っていました。しかし、2019年に伴次郎氏が、2020年に徹氏が逝去されたことにより、両名の株式が相続されたことで、4年間で支配株主が大きく変わっています。

現在は、伴次郎氏の娘にあたる植村久子氏、植村綾氏、二宮五月氏(株主は同氏の資産管理会社であるfrom B及びNAMC)が大株主となっていますが、東北新社の役員とはなっていません。

その代わり、伴次郎氏の甥にあたる小坂恵一氏が社長を務め、娘婿にあたる二宮清隆氏が取締役となっています。ただ、小坂氏と二宮氏は株式の保有比率は低く、かつ両名とも70歳近い年齢となっていることからすると、今後も中長期的に創業一族で経営権を握っていこうとは考えていない可能性もあるのではないかと推察されます。

そう考えると、支配株主は株式を全く手放したくないわけではなく、あくまで3Dに全株式を売却することは避けたいと考えているにすぎない可能性があるとも考えることができます。そのため、水面下で東北新社側から他の事業会社やPEファンド等に幅広に買収を打診している可能性も十分にあると言えます。結果的に買収の対抗提案を行う者が現れた場合、3Dとしては大きなリターンを享受できる可能性が高まります。

まとめると、以下のようになります。

- 東北新社は、流通株式比率の点で上場維持基準を充足できない状態となっている

- しかし、流通株式比率を高めるために支配株主が売り出すと、買収リスクが高まるというジレンマがある

- そのような中で、支配株主は誰も役員に就任していない

- 創業一族関係者も役員には入っているものの、株式の保有比率は低く、70歳近い年齢となっている

- そのため、創業一族が経営権とともに保有する全株式を第三者に譲渡する可能性は一定存在する

- 3Dはそこに着目して、買収提案により東北新社への圧力を強め、ホワイトナイトを狙っている可能性があると考えられる

3今後はどうなるのか?

東北新社は、9月24日に、3Dとの協議・交渉を打ち切る旨を発表しました。東北新社は、3Dからのデュー・ディリジェンスを受ける条件として、厳格な秘密保持義務や違反時の補償義務等を課す内容を含んだ「守秘義務誓約書」の締結を提示していたところ、3Dがこれを呑まなかったことが要因であると説明しています。

3Dとしては、協議・交渉が打ち切りとなったからといって何も言わずに引き下がるとは考えにくいものの、支配株主が存在する中で自らTOBを仕掛けるのも難しい気がします。そのため、ジワジワと買い上げて上場廃止リスクを高め、他社によるTOBやMBO等を狙っている可能性もあると考えられます。

いずれにせよ、東北新社としては、このまま上場を維持しつつ3Dの要求を跳ね返していくのか、はたまたスポンサー企業を見つけて上場廃止を選択するのか、非常に悩ましい決断を迫られている(もしくは迫られていた)のだと考えられます。今後、本件がどのような顛末を迎えるのか興味深く見守っていきたいと思います。